Smart Wealth

골드만삭스, 모건스탠리가 주목한 2025년 최강 섹터 ETF TOP5

prestigeinsights

2025. 4. 28. 18:20

반응형

골드만삭스, 모건스탠리가 주목한 2025년 최강 섹터 ETF TOP5

고품격 라이프스타일, 스마트한 트렌드 분석.

변화하는 시장을 읽고, 한 발 앞선 선택을 돕는 깊이 있는 콘텐츠를 제공합니다.

Prestige Insights에서 미래를 위한 인사이트를 만나보세요.

1️⃣ 대형 기관들은 어떤 섹터에 주목하고 있나?

골드만삭스와 모건스탠리는 최근 보고서에서 "불확실성 시대에 성장성이 검증된 섹터에 집중하라"고 강조했습니다. 특히 기술, 에너지 전환, 헬스케어, 반도체, 금융 섹터가 2025년 이후의 시장을 이끌 것이라 전망했습니다.

이들은 단기 트렌드가 아닌 구조적 성장 테마를 기반으로 분석했습니다.

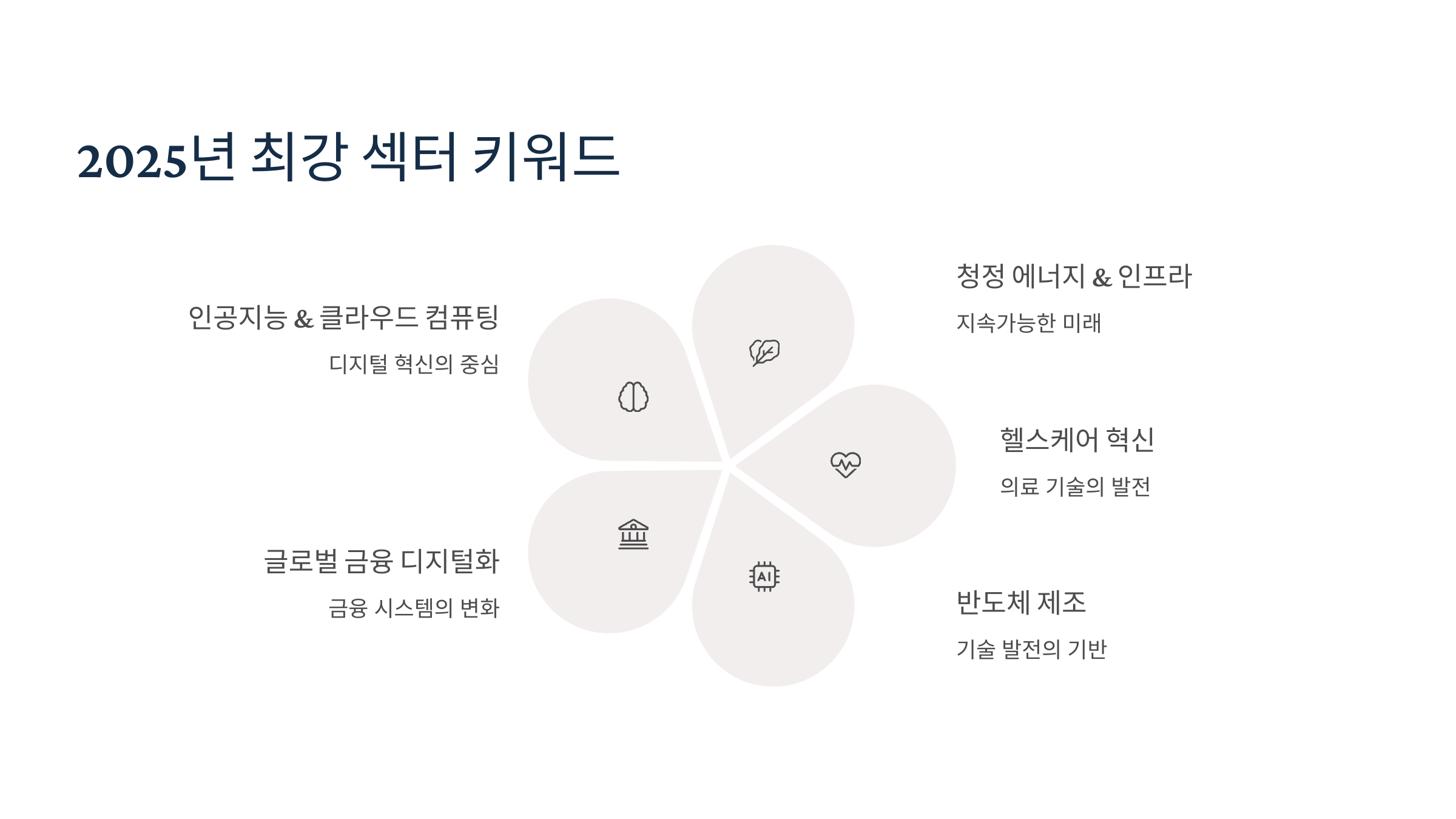

2️⃣ 2025년 최강 섹터 키워드

- ✅ 인공지능 (AI) & 클라우드 컴퓨팅

- ✅ 청정 에너지 & 인프라

- ✅ 헬스케어 혁신

- ✅ 반도체 제조

- ✅ 글로벌 금융 디지털화

이 다섯 개 섹터는 중장기 트렌드를 주도할 핵심 키워드로 선정되었습니다.

3️⃣ 섹터별 추천 ETF TOP5

| ETF | 섹터 | 특징 |

|---|---|---|

| BOTZ | AI/로보틱스 | 글로벌 로봇, AI 핵심기업 투자 |

| ICLN | 청정 에너지 | 태양광, 풍력 등 친환경 에너지 기업 |

| XLV | 헬스케어 | 제약, 바이오, 헬스테크 대형주 투자 |

| SMH | 반도체 | 반도체 제조 및 설계 선도기업 집중 |

| XLF | 금융 | 은행, 보험, 핀테크 기업 포함 |

➡️ 각각이 골드만삭스, 모건스탠리 리포트에서 중점적으로 언급된 산업과 연결됩니다.

4️⃣ 투자 전략: 왜 섹터 ETF인가?

- ✅ 특정 산업 성장 수혜를 직접적으로 누릴 수 있음

- ✅ 개별 종목 리스크를 ETF로 분산

- ✅ 트렌드 변화에 빠르게 대응 가능

AI와 에너지 전환처럼 구조적 변화는 단일 종목보다 섹터 ETF를 통해 접근하는 것이 훨씬 효율적입니다.

5️⃣ 포트폴리오 구성 예시

| ETF | 비중 |

|---|---|

| BOTZ | 25% |

| ICLN | 20% |

| XLV | 20% |

| SMH | 20% |

| XLF | 15% |

➡️ 안정성과 성장성을 고려한 균형 포트폴리오입니다.

6️⃣ 장기 투자 시뮬레이션 (10년)

| 초기자본 | 월 투자액 | 예상 연 수익률 | 10년 후 자산 |

|---|---|---|---|

| 1000만 원 | 100만 원 | 9~10% | 약 2억 8000만 원 |

섹터 ETF 중심의 투자 전략은 장기 복리 효과를 통해 2배 이상의 자산 성장을 기대할 수 있습니다.

✍️ 마무리 인사이트

“미래를 이끄는 산업에 투자하라, 그것이 장기 승자의 길이다.”

2025년 이후 10년, 시장은 빠르게 바뀔 것입니다.

골드만삭스와 모건스탠리가 주목한 섹터에 올라타고, 변화를 수익으로 연결하세요.

#2025ETF #골드만삭스추천 #섹터ETF전략 #미래투자

반응형